Finansowanie posiłków dla pracowników i zleceniobiorców

Rozstrzygnięcie składkowe

zmiany od 1 września 2023 r.

Rozporządzenia Ministra Pracy i Polityki Socjalnej z dnia 18.12.1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe, zwane dalej rozporządzeniem składkowym.

§ 2 ust. 1 pkt 11

wartość finansowanych przez pracodawcę posiłków udostępnianych pracownikom do spożycia bez prawa do ekwiwalentu z tego tytułu oraz wartość otrzymanych przez pracowników

bonów

talonów

kuponów i

kart przedpłaconych

uprawniających do nabycia wyłącznie posiłków w placówkach gastronomicznych lub handlowych, do wysokości nieprzekraczającej miesięcznie kwoty 450 zł.

W stanie prawnym na 31 sierpnia 2023 r.

wartość finansowanych przez pracodawcę posiłków udostępnianych pracownikom do spożycia bez prawa do ekwiwalentu z tego tytułu – do wysokości nieprzekraczającej miesięcznie kwoty 300 zł.

Przepis została rozszerzony o wartość otrzymanych przez pracowników kuponów, talonów, bonów żywieniowych i kart przedpłaconych oraz podwyższeniu uległa kwota zwolnienia z 300 zł do 450 zł.

Pamiętaj

Przepisy m.in. § 2 rozporządzenia składkowego stosuje się odpowiednio przy ustalaniu podstawy wymiaru składek

1)

członków rolniczych spółdzielni produkcyjnych i spółdzielni kółek rolniczych

2)

osób wykonujących pracę na podstawie umowy agencyjnej lub umowy zlecenia albo innej umowy o świadczenie usług, do której zgodnie z Kodeksem cywilnym stosuje się przepisy dotyczące zlecenia

3)

członków rad nadzorczych wynagradzanych z tytułu pełnienia tej funkcji.

Interpretacja indywidualna ZUS z 2 czerwca 2023 r. znak DI/200000/43/499/2023

(…)

przez posiłki należy rozumieć zarówno gotowe posiłki, jak i przetworzone produkty żywieniowe nadające się do bezpośredniego spożycia, nie są (i nie będą) więc wyłączone z podstawy wymiaru składek ZUS ww. znaki towarowe umożliwiające zakup wszelkich towarów zarówno spożywczych nieprzetworzonych, jak i innych, np. chemicznych.

Rozstrzygnięcie podatkowe

Finansowane przez pracodawcę posiłki dla pracowników, których obowiązek zapewnienia nie wynika z przepisów bhp – jako, że nie jest zwolniony od podatku dochodowego na mocy art. 21 ustawy o PDOF podlega opodatkowaniu podatkiem dochodowym od osób fizycznych.

Interpretacja indywidualna Dyrektora Krajowej Informacji Skarbowej

z 18 sierpnia 2023 r. nr 0112-KDIL2-1.4011.594.2023.2.DJ

Stan faktyczny

Spółka zatrudniająca pracowników wprowadziła efektywną politykę benefitową. W ramach programu spółka finansowała pracownikom ze środków obrotowych posiłki w określonej kwocie dziennej (z miesięcznym limitem). Skorzystanie z tego programu przysługiwało każdemu pracownikowi zatrudnionemu w spółce i było dobrowolne.

Stanowisko Dyrektora KIS

Dyrektor KIS wskazał, że za przychody ze stosunku pracy uważa się wszelkiego rodzaju wypłaty pieniężne oraz wartość pieniężną świadczeń w naturze bądź ich ekwiwalenty, bez względu na źródło finansowania tych wypłat i świadczeń, a ponadto świadczenia pieniężne ponoszone za pracownika, jak również wartość innych nieodpłatnych świadczeń lub świadczeń częściowo odpłatnych (art. 12 ust. 1 ustawy o PDOF). Wobec niezdefiniowania w ustawie podatkowej pojęcia „nieodpłatnego świadczenia”, zasadne jest odwołanie się do jego znaczenia ukształtowanego w orzecznictwie sądowym. W tym świetle za nieodpłatne świadczenie (…) generalnie uważa się każde zdarzenie prawne i zjawisko gospodarcze, których następstwem jest uzyskanie korzyści kosztem innego podmiotu lub te wszystkie zdarzenia prawne i gospodarcze, których skutkiem jest nieodpłatne (niezwiązane z kosztami lub inną formą ekwiwalentu) przysporzenie majątku danej osobie, mające konkretny wymiar finansowy. Przysporzenie to może polegać na zwiększeniu majątku (aktywów) bądź uniknięciu jego pomniejszenia (zaoszczędzenie wydatków). W kwestii rozumienia pojęcia „nieodpłatnego świadczenia” zasadnicze znaczenie odgrywa wyrok Trybunału Konstytucyjnego z dnia 8 lipca 2014 r., sygn. akt K 7/13, w którym sąd ten dokonał ustalenia, jakie kryteria decydują o zakwalifikowaniu nieodpłatnego świadczenia do przychodu pracownika z tytułu stosunku pracy.

TK wskazał, że za przychód pracownika mogą być uznane takie świadczenia, które:

1.

zostały spełnione za zgodą pracownika (skorzystał z nich w pełni dobrowolnie)

2.

zostały spełnione w jego interesie (a nie w interesie pracodawcy) i przyniosły mu korzyść w postaci powiększenia aktywów lub uniknięcia wydatku, który musiałby ponieść

3.

korzyść ta jest wymierna (również w postaci zaoszczędzenia wydatku) i przypisana indywidualnemu pracownikowi (nie jest dostępna w sposób ogólny dla wszystkich podmiotów).

Dyrektor KIS wskazał, że w omawianej sprawie spełnione zostały wszystkie warunki określone w ww. wyroku TK. Zapewnienie i sfinansowanie pracownikom posiłków odbywa się za ich zgodą i korzystają oni z tego świadczenia dobrowolnie. Zapewnienie posiłków pozwala uniknąć danemu pracownikowi wydatku, który poniósłby na zakup żywności przeznaczonej do konsumpcji podczas godzin pracy (koszty wyżywienia pracownik musi ponosić niezależnie od wykonywania obowiązków pracowniczych). Ponadto świadczenie to jest dokonywane na rzecz konkretnego pracownika (przypisane indywidualnemu pracownikowi), zatem jest znana wartość pieniężna tego świadczenia przypadająca na danego (konkretnego) pracownika. W konsekwencji organ podatkowy uznał, że kwota sfinansowanych pracownikowi posiłków stanowi dla niego świadczenie skutkujące powstaniem przychodu ze stosunku pracy, od którego pracodawca ma obowiązek pobrać zaliczkę na podatek dochodowy.

Przykład

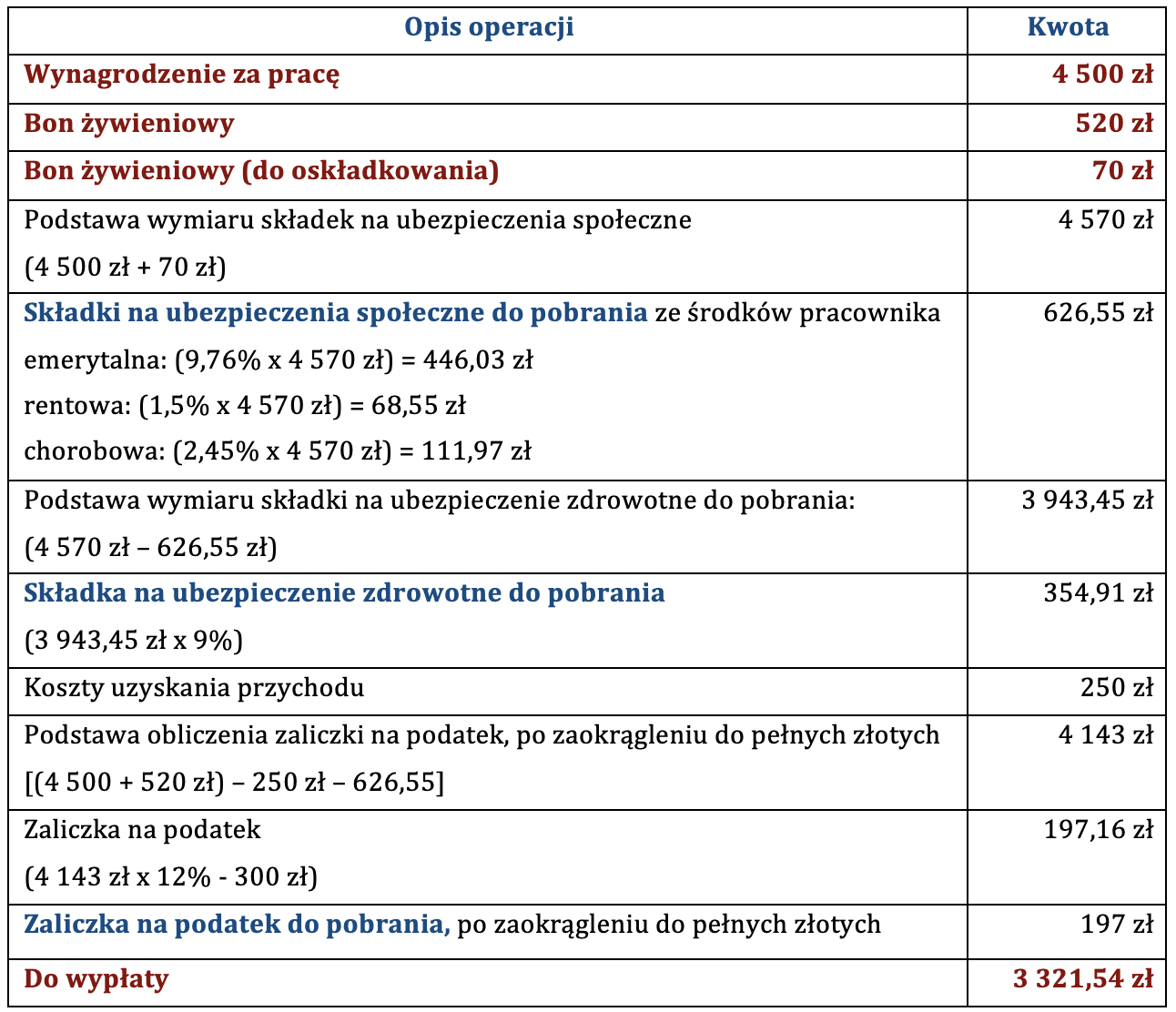

W każdym miesiącu wydawane są pracownikom bony żywieniowe o wartości 520 zł uprawniające do spożywania posiłków w przyzakładowym lokalu gastronomicznym, które finansowane są ze środków obrotowych firmy. Z tego tytułu po stronie pracownika powstaje przychód podlegający opodatkowaniu oraz oskładkowaniu.

W podstawie wymiaru składek na ubezpieczenia społeczne należy uwzględnić kwotę 70 zł (520 zł – 450 zł). Pracownik w listopadzie 2023 r. oprócz przekazanego bonu uzyskał wynagrodzenie w wysokości 4 500 zł.

Pracownikowi przysługują

podstawowe koszty uzyskania przychodów w wysokości 250 zł oraz

kwota zmniejszająca podatek w wysokości 300 zł.

Pracownik nie jest uczestnikiem PPK.

Pracownicy mają udostępnione przez pracodawcę artykuły spożywcze w automatach. Na podstawie karty rejestrującej, która jest przypisana do konkretnego pracownika, pracownik ma możliwość do określonej kwoty „wziąć z automatu” wybrane produkty.

Czy wartość świadczenia zwolniona będzie z oskładkowania do wysokości 450 zł miesięcznie ?

Czy świadczenia te dla pracownika i zleceniobiorcy korzystających z ulgi dla młodych/powrót/rodziców dzieci 4+ i seniorów będą zwolnione z opodatkowania do limitu 85 528 zł ?

Najbliższe szkolenie z tego tematu

17 listopada 2023 r.

Plan szkolenia

https://www.hrkadryiplace.pl/wp-content/uploads/2023/10/PLAN-SZKOLENIA-PDOF-Skladki-ZUS-swiadczenia-pracownicze.pdf

Zapisy

https://www.hrkadryiplace.pl/szk_stacjonarn/rozliczanie-podatku-dochodowego-i-skladek-zus-od-benefitow-i-swiadczen-finansowanych-z-zfss-po-zmianach-w-2023-r/