Rozliczenie sfinansowanego zakwaterowania pracownika z zastosowaniem ulgi podatkowej w wysokości 500 zł

Artykuł pochodzi z najnowszego wydania:

Przy zakupie e-publikacji:

Darmowa aktualizacja na cały 2021 r.

Zaliczka na podatek dochodowy:

Za przychody ze stosunku pracy należy uważać wszelkiego rodzaju wypłaty pieniężne oraz wartość pieniężną świadczeń w naturze bądź ich ekwiwalenty, bez względu na źródło finansowania tych wypłat i świadczeń, a ponadto świadczenia pieniężne ponoszone za pracownika, jak również wartość innych nieodpłatnych świadczeń lub świadczeń częściowo odpłatnych (art. 12 ust. 1 ustawy o PDOF). Takie sformułowanie przepisu oznacza, że co do zasady, każde przysporzenie majątkowe uzyskane przez pracownika od pracodawcy w związku z zawartą umową o pracę, stanowi przychód ze stosunku pracy. W następstwie tego, do przychodów ze stosunku pracy zaliczyć należy również wartość nieodpłatnego świadczenia polegającego na sfinansowaniu pracownikowi noclegu.

Wartość pieniężną takiego świadczenia należy ustalać zgodnie z postanowieniami zawartymi w art. 11 ust. 2a pkt 2 ustawy o PDOF:

według cen stosowanych wobec innych odbiorców:

jeżeli przedmiotem świadczenia są usługi wchodzące w zakres działalności gospodarczej dokonującego świadczenia

według cen zakupu:

jeżeli przedmiotem świadczeń są usługi zakupione

według równowartości czynszu, jaki przysługiwałby w razie zawarcia:

umowy najmu tego lokalu lub budynku jeżeli przedmiotem świadczeń jest udostępnienie lokalu lub budynku.Jeżeli więc przedmiotem świadczenia jest np. udostępnienie lokalu mieszkalnego, wartość nieodpłatnego świadczenia należy ustalić według czynszu najmu tego lokalu. Jeżeli pracodawca ponosić będzie wydatki na wynajem lokalu mieszkalnego, a także dodatkowo pokrywać będzie koszty np. mediów, wówczas przychodem pracownika będzie zarówno wartość czynszu za najem tego lokalu, jak i koszty tych mediów. Gdy mieszkanie jest udostępniane jednocześnie kilku osobom, wówczas dla ustalenia wartości nieodpłatnego świadczenia dla każdej z nich, wartość pieniężną świadczenia należy podzielić przez liczbę osób, którym udostępniane jest mieszkanie. Jeżeli przedmiotem świadczenia będzie opłacanie przez pracodawcę pokoju w hotelu, przychodem będzie koszt faktycznie ponoszony przez pracodawcę.

Wartość takiego świadczenia po stronie pracownika może korzystać ze zwolnienia od podatku określonego w art. 21 ust. 1 pkt 19 w związku z ust. 14 ustawy o PDOF. Z uregulowań tych przepisów wynika, że wolna od podatku dochodowego jest wartość świadczeń ponoszonych przez pracodawcę z tytułu zakwaterowania pracowników, do wysokości nieprzekraczającej miesięcznie kwoty 500 zł.

Zwolnienie ma zastosowanie pod warunkiem, że pracownik, który korzysta ze świadczenia:

- ma miejsce zamieszkania położone poza miejscowością w której znajduje się zakład pracy, oraz

- nie korzysta z podwyższonych kosztów uzyskania przychodów (tj. w wysokości: 300 zł miesięcznie).

Jeżeli zatem pracownik, który ma miejsce zamieszkania położone poza miejscowością, w której znajduje się zakład pracy, nie korzysta z podwyższonych kosztów uzyskania przychodów, to świadczenie ponoszone przez pracodawcę z tytułu zakwaterowania tego pracownika jest wolne od podatku dochodowego do wysokości 500 zł miesięcznie. Dla zastosowania omawianego zwolnienia bez znaczenia jest charakter (rodzaj) obiektu, w którym pracownik został zakwaterowany oraz forma, w jakiej otrzymuje on to świadczenie (tj. na zasadzie bezpośredniego finansowania kosztów zakwaterowania przez pracodawcę lub zwrot kosztów poniesionych z tego tytułu przez pracownika). Przepisy nie uzależniają również możliwości stosowania zwolnienia od tego, czy pracodawca zapewnia zakwaterowanie na terenie kraju, czy za granicą.

Składki na ubezpieczenie społeczne i ubezpieczenie zdrowotne:

Na podstawie § 3 pkt 2-3 rozporządzenia Ministra Pracy i Polityki Socjalnej z dnia 18 grudnia 1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe, wartość pieniężną świadczeń w naturze ustala się w wysokości ekwiwalentu pieniężnego określonego w przepisach o wynagradzaniu, a w razie ich braku:

jeżeli przedmiotem świadczeń są rzeczy lub usługi zakupione przez pracodawcę:

według cen ich zakupu

jeżeli przedmiotem świadczenia jest udostępnienie lokalu mieszkalnego, to wartość pieniężną takiego świadczenia ustala się:

dla lokali spółdzielczych typu lokatorskiego i własnościowego:

w wysokości czynszu obowiązującego dla tego lokalu w danej spółdzielni mieszkaniowej

dla lokali komunalnych:

w wysokości czynszu wyznaczonego dla tego lokalu przez gminę

dla lokali własnościowych, z wyłączeniem wymienionych w lit. a), oraz domów stanowiących własność prywatną:

w wysokości czynszu określonego według zasad i stawek dla mieszkań komunalnych na danym terenie, a w miastach – w danej dzielnicy

dla lokali w hotelach:

w wysokości kosztu udokumentowanego rachunkami wystawionymi przez hotel.

W sytuacji, gdy oprócz czynszu za najem mieszkania pracodawca ponosi koszty opłat za media (np. za energię, wodę, gaz, itd.), to wartość tych świadczeń również powinna zostać uwzględniona w podstawie wymiaru składek ZUS. Jeśli mieszkanie zostanie udostępnione nieodpłatnie kilku pracownikom, wówczas wartość świadczenia ustalonego w ww. sposób przypadającego na każdego z pracowników, należy ustalić proporcjonalnie.

Pamiętaj:

——————————–

W przypadku, gdy pracownik uzyskuje świadczenie ze stosunku pracy podlegające oskładkowaniu, ale jest nieopodatkowane, należy pamiętać, iż składki na ubezpieczenia społeczne oraz składka na ubezpieczenie zdrowotne, obliczone od przychodu, który korzysta ze zwolnienia od podatku dochodowego nie podlegają odliczeniu odpowiednio od dochodu i podatku (art. 26 ust. 1 pkt 2 lit. b oraz art. 27b ust. 1 pkt 1 lit b ustawy o PDOF).

Przykład

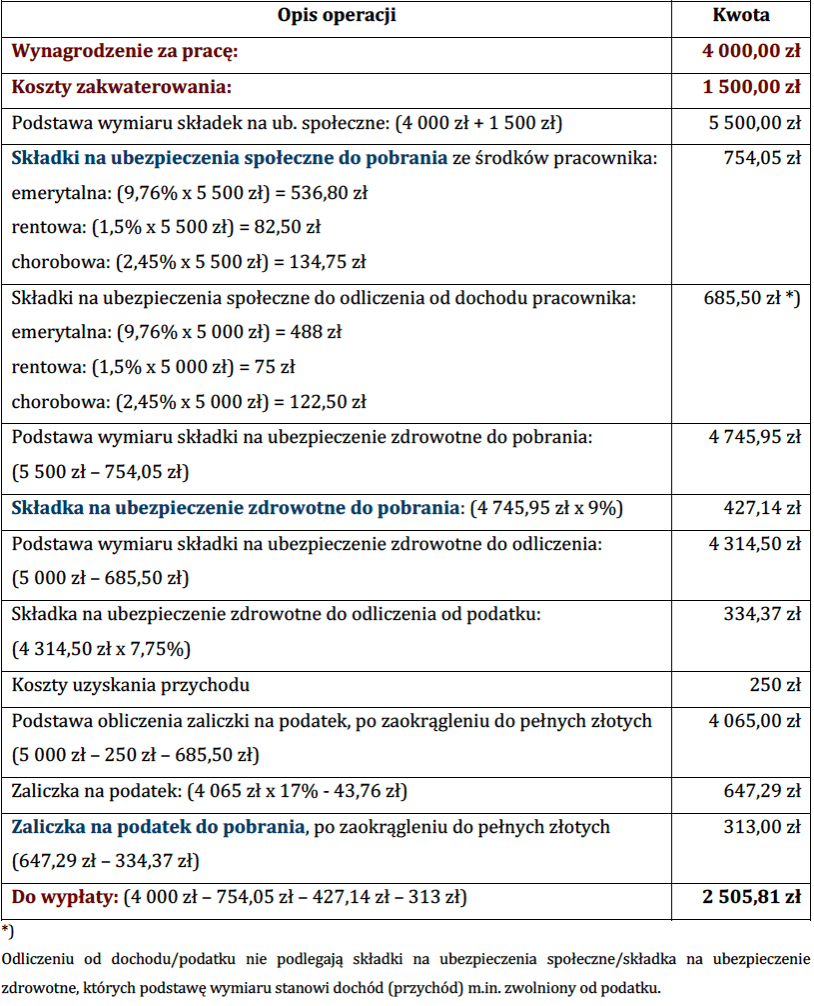

Pracodawca sfinansował pracownikowi (w wieku 30 lat) koszty zakwaterowania w hotelu, którego miejsce zamieszkania jest znacznie oddalone od miejscowości, w której znajduje się zakład pracy. Faktura za usługę hotelową wyniosła łącznie: 1 500 zł. Ponoszony przez pracodawcę koszt zakwaterowania w hotelu stanowi u pracownika przychód do oskładkowania w wysokości: 1 500 zł, który do kwoty: 500 zł korzysta ze zwolnienia od podatku. W przepisach o wynagradzaniu obowiązujących u danego pracodawcy nie została określona kwota ekwiwalentu za tego rodzaju świadczenie, zatem w podstawie wymiaru składek pracownika pracodawca uwzględnił kwotę: 1 500 zł. Pracownik w miesiącu lutym 2021 r. uzyskał ponadto wynagrodzenie w wysokości: 4 000 zł.

Pracownikowi przysługują:

- koszty uzyskania przychodów w wysokości: 250 zł oraz

- kwota zmniejszająca podatek w wysokości: 43,76 zł.

Rozliczenie podatkowo-składkowe wymienionych przychodów uzyskanych w miesiącu lutym 2021 r. przedstawia się następująco:

Autor:

Jeżek Przemysław