Oświadczenia i wnioski mające wpływ na obliczenie zaliczki na podatek po ustaniu stosunku prawnego

art. 31a ust. 7 ustawy o PDOF

Po ustaniu stosunku prawnego stanowiącego podstawę dokonywania przez płatnika świadczeń podatnikowi, płatnik przy obliczaniu zaliczki pomija oświadczenia i wnioski złożone uprzednio przez podatnika, z wyjątkiem wniosków, o których mowa w art. 32 ust. 6 i 8:

1.

wniosek o obliczanie podatku osób do 26 lat oraz o nie stosowaniu miesięcznych kosztów uzyskania przychodów (podstawowych i podwyższonych)

2.

wniosek o rezygnacji z stosowania kosztów uzyskania przychodów 50%.

Oznacza to, że płatnik po ustaniu stosunku prawnego łączącego go z podatnikiem będzie nadal stosował – przy obliczaniu zaliczek od świadczeń należnych z tego stosunku (np. wypłacając dodatkowe roczne wynagrodzenie) – wniosek podatnika o obliczanie zaliczek bez stosowania zwolnienia od podatku na podstawie art. 21 ust. 1 pkt 148 ustawy PIT (ulga dla młodych) lub miesięcznych kosztów uzyskania przychodów, o których mowa w art. 22 ust. 2 pkt 1 lub 3 ustawy PIT, oraz wniosek o niestosowanie 50% kosztów uzyskania przychodów.

Przykład

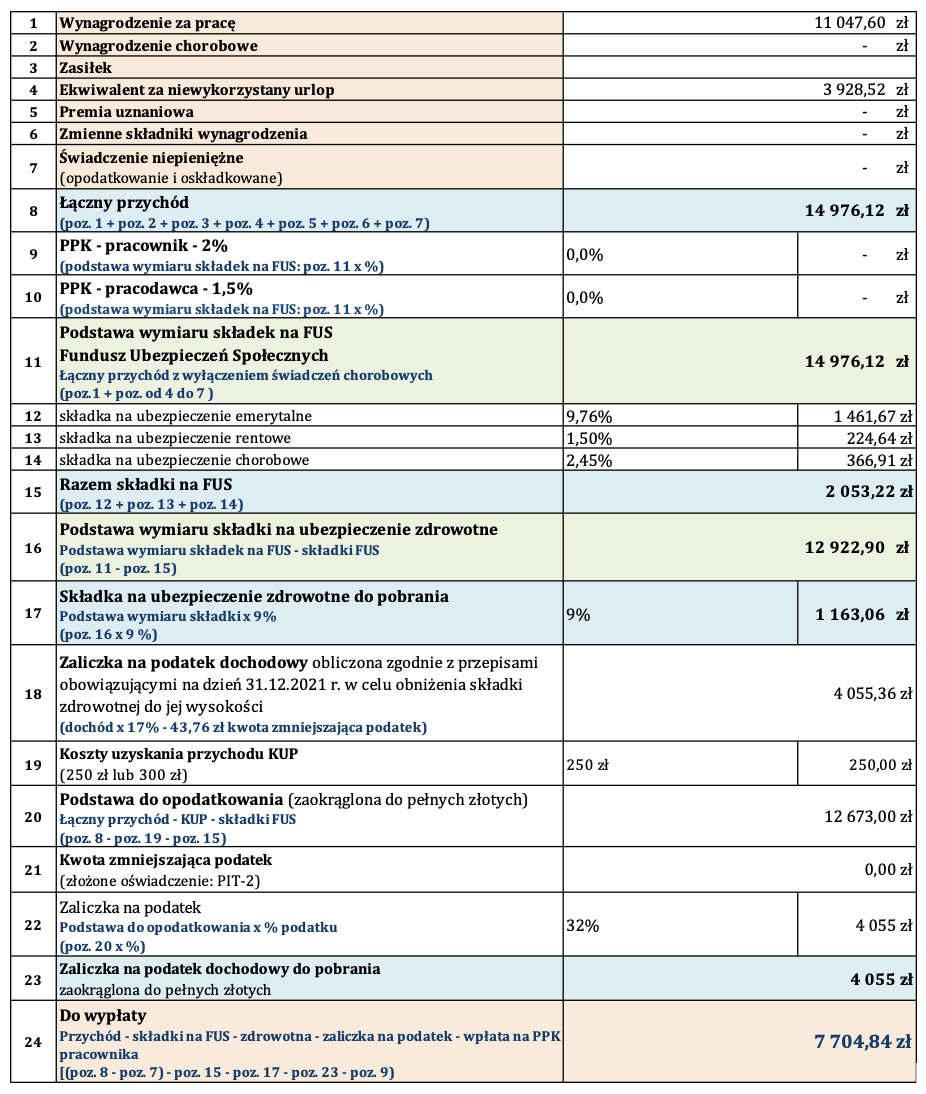

23 września 2023 r. rozwiązano z pracownikiem umowę o pracę a 29 września 2023 r. wypłacone zostaną byłemu pracownikowi należności ze stosunku pracy.

Wynagrodzenie za przepracowaną część miesiąca

14 500 zł : 168 h = 86,31 zł

86,31 zł x 40h (godziny nieprzepracowane od 24 do 30 września) = 3 452,40 zł

14 500 zł – 3 452,40 zł = 11 047,60 zł

ekwiwalent za niewykorzystany urlop

3 928,52 zł

W okresie zatrudnienia u pracownika stosowano podwyższone koszty uzyskania przychodu w wysokości 300 zł, kwotę zmniejszającą podatek 300 zł oraz pracownik złożył oświadczenie o wspólnym rozliczaniu dochodów z żoną wskazując, iż jego dochody przekroczą kwotę 120 tyś zł a dochody żony nie przekroczą tej kwoty. Narastająco od początku roku styczeń-sierpień 2023 r. dochody pracownika wyniosły 145 000 zł i rozliczane były stawką 12%.

Rozliczenie składkowo–podatkowe wypłaconych we wrześniu 2023 r. (pierwszy przychód w miesiącu) należności:

1.

bez kwoty zmniejszającej podatek

2.

koszty uzyskania przychodu obniżone do wysokości podstawowych 250 zł

3.

zaliczka na podatek dochodowy 32% (oświadczenie o wspólnym rozliczaniu obowiązywało do dnia rozwiązania umowy o pracę)

Ważne:

W świetle wyjaśnień MF w przypadku umowy zlecenia stosunek prawny nie ustaje z chwilą wykonania zlecenia lecz z chwilą, gdy strony umowy zlecenia wykonają względem siebie zobowiązania, polegające m.in. na wypłacie wynagrodzenia odpowiadającego wykonanej pracy. Zatem w sytuacji, gdy zgodnie z zawartą umową wynagrodzenie za pracę wykonaną w sierpniu dokonywane jest we wrześniu, uznać należy że wypłata realizowana jest w ramach trwającego stosunku prawnego. Płatnik (zleceniodawca) może zatem pomniejszyć zaliczkę o kwotę 300 zł.

Jeżek Przemysław