Rozliczenie podatkowo – składkowe wynagrodzenia za pracę wypłaconego w 2023 r.

Minimalne wynagrodzenie za pracę oraz stawka godzinowa

od 1 stycznia 2023 r.:

minimalne wynagrodzenie za pracę wynosi:

3 490 zł

od 1 lipca 2023 r.:

3 600 zł

minimalna stawka godzinowa

z umowy zlecenia oraz umowy o świadczenie usług wynosi:

od 1 stycznia 2023 r.:

22,80 zł

za każdą godzinę świadczonej usługi

od 1 lipca 2023 r.:

23,50 zł

za każdą godzinę świadczonej usługi.

Podstawa prawna:

Rozporządzenie Rady Ministrów z dnia 13.09.2022 r. w sprawie wysokości minimalnego wynagrodzenia za pracę oraz wysokości minimalnej stawki godzinowej w 2023 r. (Dz. U. z 2022 r. poz. 1952).

Minimalne wynagrodzenie za pracę:

to wynagrodzenie, jakie pracodawca musi wypłacić każdemu pracownikowi zatrudnionemu w pełnym miesięcznym wymiarze czasu pracy niezależnie od posiadanych kwalifikacji, zaszeregowania osobistego, składników wynagrodzenia, systemu i rozkładu czasu pracy stosowanych u danego pracodawcy, jak również szczególnych właściwości i warunków pracy. Wynagrodzenie poniżej minimalnego wynagrodzenia za pracę jest naruszeniem praw pracowniczych.

Wraz ze wzrostem tego wynagrodzenia rosną także inne świadczenia, takie jak:

1)

odprawa przy zwolnieniu grupowym, wynosząca maksymalnie piętnastokrotność płacy minimalnej

2)

dodatek za pracę w porze nocnej

3)

wynagrodzenie za czas przestoju czy podstawa wymiaru zasiłku chorobowego i macierzyńskiego.

Minimalna stawka godzinowa:

ma zastosowanie do określonych umów zlecenia (art. 734 Kodeksu cywilnego) oraz umów o świadczenie usług, do których stosuje się przepisy o zleceniu (art. 750 Kodeksu cywilnego). Podobnie jak wynagrodzenie za pracę, podlega szczególnej ochronie.

Pracodawcy, wypłacając minimalne wynagrodzenie za grudzień 2022 r. w styczniu 2023 r. powinni je wypłacić w wysokości obowiązującej w 2022 r. a więc 3 010 zł. Należy przyjąć kwotę minimalnego wynagrodzenia obowiązującą w miesiącu, w którym praca była wykonana a więc w grudniu 2022 r.

Z dniem 1 lipca 2023 r. minimalne wynagrodzenie za pracę wyniesie 3 600 zł. Pracodawcy, wypłacając minimalne wynagrodzenie za czerwiec 2023 r. w lipcu 2023 r. powinni je wypłacić w wysokości obowiązującej w czerwcu 2023 r. a więc 3 490 zł. Należy przyjąć kwotę minimalnego wynagrodzenia obowiązującą w miesiącu, w którym praca była wykonana a więc w czerwcu 2023 r.

Przychód pracownika

ze stosunku pracy powstaje w miesiącu, w którym pracownik otrzyma to wynagrodzenie lub zostanie mu postawione do dyspozycji. Gdy pracownik otrzyma wynagrodzenie (lub zostaje mu ono postawione do dyspozycji) za grudzień 2022 r. w styczniu 2023 r. to przychód z tego tytułu pracownik uzyskał w styczniu 2023 r.

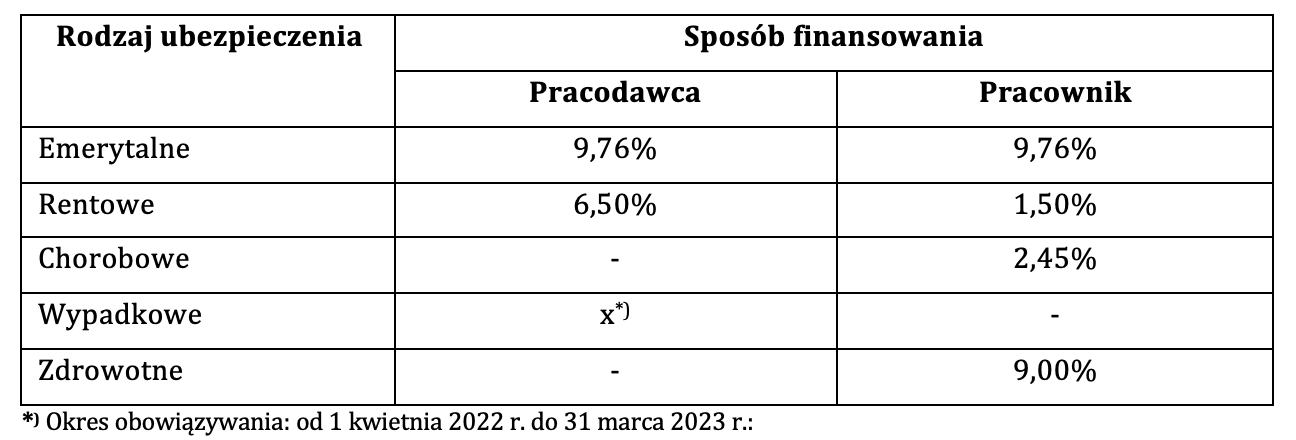

Składki na ubezpieczenia społeczne i ubezpieczenie zdrowotne w 2023 r.

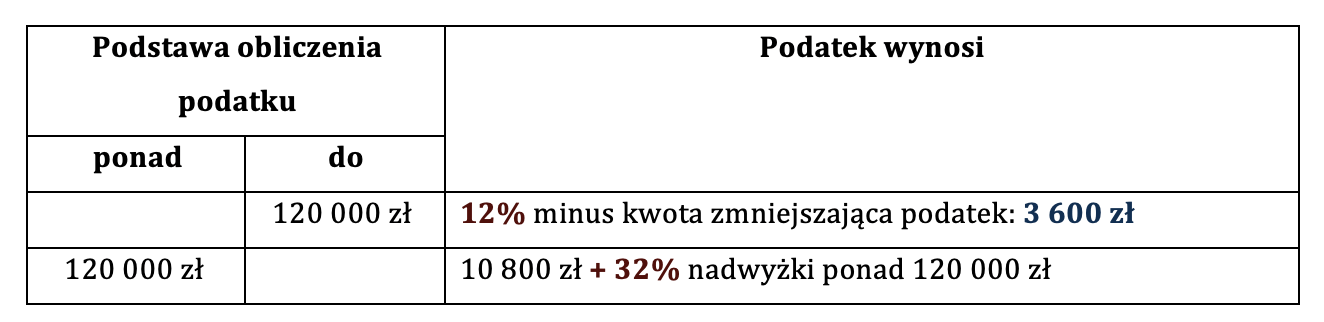

Skala podatkowa obowiązująca w 2023 r.

Podatek dochodowy (z zastrzeżeniem art. 29 – 30f ustawy o PDOF) pobiera się od podstawy jego obliczenia według następującej skali podatkowej (art. 27 ust. 1 ustawy o PDOF).

Kwota zmniejszająca podatek

30 000 zł x 12% = 3 600 zł

Koszty uzyskania przychodów wynoszą

miesięcznie

250 zł

w przypadku gdy miejsce stałego lub czasowego zamieszkania pracownika jest położone poza miejscowością, w której znajduje się zakład pracy (miejscowość wykonywania pracy) i pracownik nie uzyskuje dodatku za rozłąkę, koszty te wynoszą

300 zł

Kwota zmniejszająca zaliczkę na podatek dochodowy (po złożeniu przez pracownika stosowanego oświadczenia) wynosi:

300 zł (1/12 x 3 600 zł)

150 zł (1/24 x 3 600 zł)

100 zł (1/36 x 3 600 zł)

Dochód:

Za dochód uważa się uzyskane w ciągu miesiąca kalendarzowego przychody (w tym zasiłki pieniężne z ubezpieczenia społecznego i wypadkowego wypłacane przez płatnika), po odliczeniu:

miesięcznych zryczałtowanych kosztów uzyskania przychodów oraz

potrąconych przez zakład pracy w danym miesiącu składek na ubezpieczenia społeczne.

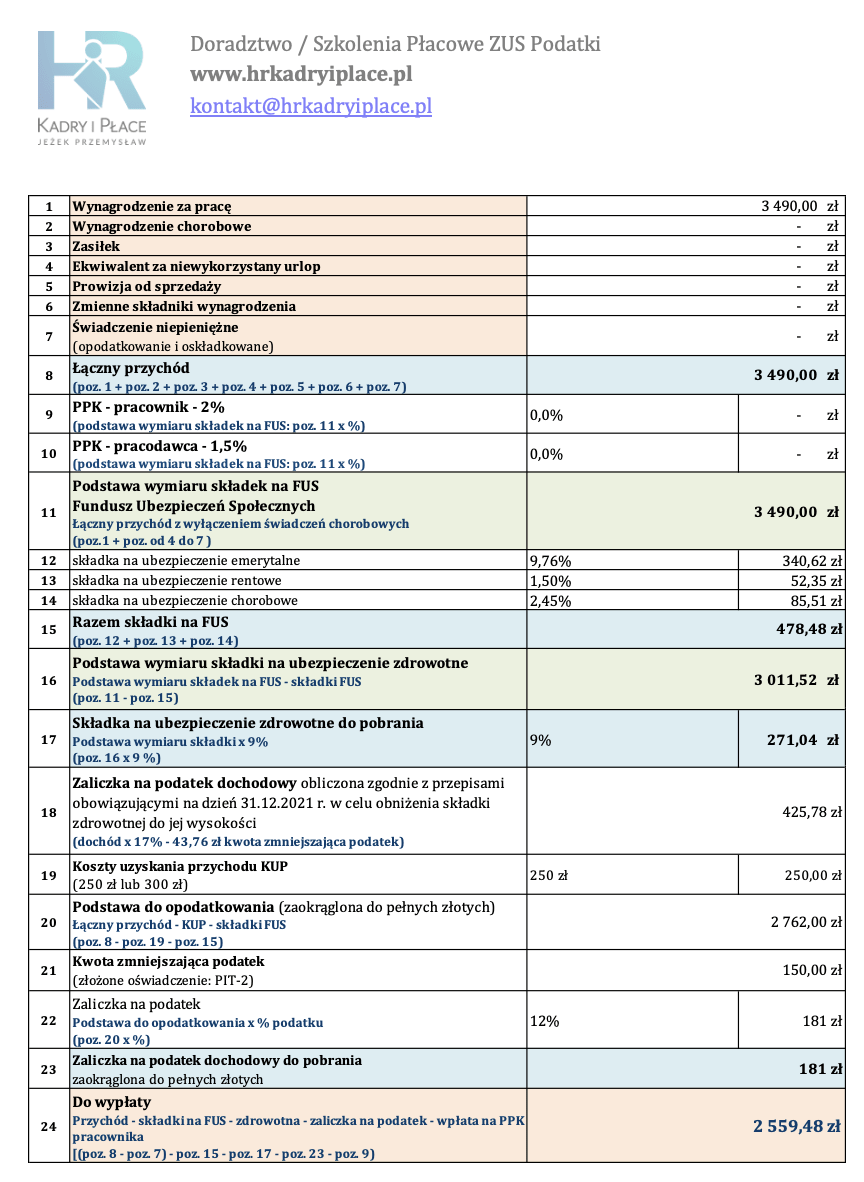

Przykład

Zgodnie z zawartą umową o pracę pracownik (ukończony 26 rok życia) wynagradzany jest stałą miesięczną stawką wynagrodzenia w wysokości minimalnego wynagrodzenia za pracę tj.: 3 490 zł.

Pracownikowi:

przysługują podstawowe koszty uzyskania przychodu:

250 zł oraz

pracownik złożył pracodawcy oświadczenie PIT-2 ze wskazaniem rozliczania kwoty zmniejszającej podatek w wysokości 1/24 tj. 150 zł

Pracownik nie jest uczestnikiem PPK (Pracownicze Plany Kapitałowe).

Składka na ubezpieczenie wypadkowe: 2%

Schemat rozliczania wynagrodzeń na liście płac.

Potrącenia w części przypadającej na pracownika:

Krok pierwszy:

Naliczenie i potrącenie składek na ubezpieczenia społeczne.

Ustalenie podstawy wymiaru składek na ubezpieczenia

emerytalne – rentowe – chorobowe.

Łączna wysokość wynagrodzenia uzyskana w danym miesiącu kalendarzowym:

3 490 zł.

Podstawę wymiaru i naliczone składki na poszczególne ubezpieczenia zaokrąglić należy do dwóch miejsc po przecinku.

składka na ubezpieczenie emerytalne:

3 490 zł x 9,76 % = 340,62 zł

składka na ubezpieczenie rentowe:

3 490 zł x 1,5 % = 52,35 zł

składka na ubezpieczenie chorobowe:

3 490 zł x 2,45 % = 85,51 zł

Łączna kwota do potrącenia: 478,48 zł (340,62 zł + 52,35 zł + 85,51 zł).

Krok drugi:

Naliczenie i potrącenie składki na ubezpieczenie zdrowotne.

Ustalenie podstawy wymiaru składki:

łączna wysokość wynagrodzenia uzyskana w danym miesiącu kalendarzowym pomniejszona o naliczone i potrącone składki na fundusz ubezpieczeń społecznych (E-R-CH). Podstawę wymiaru i naliczoną składkę na ubezpieczenie zdrowotne zaokrąglamy do dwóch miejsc po przecinku.

3 490 zł – 478,48 zł = 3 011,52 zł

składka na ubezpieczenie zdrowotne: podstawa pomnożona x 9%

3 011,52 zł x 9% = 271,04 zł.

Krok trzeci:

Podstawa do obliczenia zaliczki na podatek dochodowy.

Łączna wysokość wynagrodzenia uzyskana w danym miesiącu kalendarzowym pomniejszona o:

1)

pracownicze koszty uzyskania przychodu (250 zł lub 300 zł) oraz

2)

naliczone i potrącone składki na fundusz ubezpieczeń społecznych (E-R-CH).

Podstawę do opodatkowania zaokrąglamy do pełnych złotych.

3 490 zł – 250 zł – 478,48 zł = 2 762 zł.

Krok czwarty:

Zaliczka na podatek dochodowy.

Podstawa do opodatkowania pomnożona x 12 % pomniejszona o kwotę zmniejszającą podatek: 150 zł (1/24 z 3 600 zł pod warunkiem złożenia przez pracownika oświadczenia PIT-2)

2 762 zł x 12 % – 150 zł = 181 zł

Krok piąty:

Kwota do wypłaty (tzw. kwota netto)

Wynagrodzenie pomniejszone o:

1)

składki na ubezpieczenia społeczne: E-R-CH

2)

składkę na ubezpieczenie zdrowotne

3)

zaliczkę na podatek dochodowy

3 490 zł – 478,48 zł – 271,04 zł – 181 zł = 2 559,48 zł.

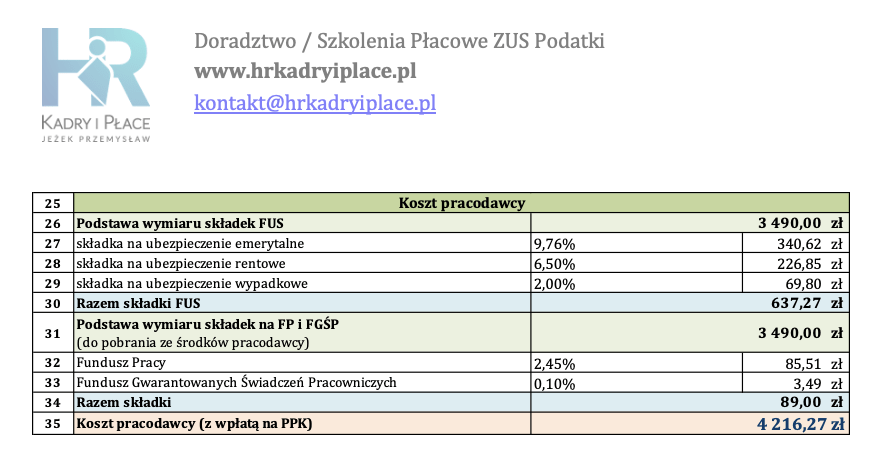

Potrącenia w części przypadającej na pracodawcę:

Naliczenie składek na ubezpieczenia społeczne: E-R-W

Fundusz Pracy Fundusz Gwarantowanych Świadczeń Pracowniczych

Fundusz Emerytur Pomostowych

Ustalenie podstawy wymiaru

Łączna wysokość wynagrodzenia uzyskana w danym miesiącu kalendarzowym:

3 490 zł.

Podstawę wymiaru i naliczone składki na poszczególne ubezpieczenia zaokrąglić należy do dwóch miejsc po przecinku.

składka na ubezpieczenie emerytalne:

3 490 zł x 9,76% = 340,62 zł

składka na ubezpieczenie rentowe:

3 490 zł x 6,5% = 226,85 zł

składka na ubezpieczenie wypadkowe:

3 490 zł x 2% = 69,80 zł

Fundusz Pracy:

3 490 zł x 2,45% = 85,51 zł

Fundusz Gwarantowanych Świadczeń Pracowniczych:

3 490 zł x 0,1% = 3,49 zł

Fundusz Emerytur Pomostowych:

brak obowiązku naliczania składki

Łączny koszt pracodawcy: 4 216,27 zł

(3 490 zł + 340,62 zł + 226,85 zł + 69,80 zł + 85,51 zł + 3,49 zł).

Jeżek Przemysław

Szkolenia

https://www.hrkadryiplace.pl/szkolenia-kadrowo-placowe/